Norske husholdninger ligger i verdenstoppen i privat gjeld

Over 3 millioner nordmenn har usikret gjeld, og mange har kommet i en farlig gjeldsspiral med store boliglån kombinert med dyre forbrukslån.

Innimellom TV-reklamene om tilbud på mat fra Rema, Kiwi og Obs, dukker det stadig opp fiffige TV-reklamer om tilbud på forbrukslån.

Er du blant dem som umiddelbart tenker at lån med 15 prosent rente skal du holde langt unna? Eller tenker du at et forbrukslån hadde gjort seg for å spe på økonomien akkurat nå?

Det synes som om mange nordmenn tilhører den siste kategorien.

Norge, som er ett verdens aller rikeste land, ligger også helt i verdenstoppen i privat gjeld, viser tall fra Finanstilsynet. Over 3.2 millioner nordmenn har usikret gjeld.

Boligeiere har mest forbrukslån

Endre Jo Reite har samlet data om utviklingen innen forbrukslån gjennom de ti siste årene. Reite er direktør for personmarked i BN Bank og tar parallelt en nærings-ph.d. ved Institutt for internasjonal forretningsdrift ved NTNU i Ålesund.

– Noe som er spesielt for Norge er at boligeiere er de som har mest forbrukslån.

I sin doktorgrad forsker han på nordmenns forbrukslån: «Slik gikk forbrukslån fra å være en kortsiktig løsning til et langsiktig problem – resultater fra en sammenligning av forbrukslånsmarkedene i Norge, Sverige og Danmark».

– Bankene har bidratt til stor gjeldsvekst ved å gi store kredittlån, fleksilån og rammelån, sier Endre Jo Reite.

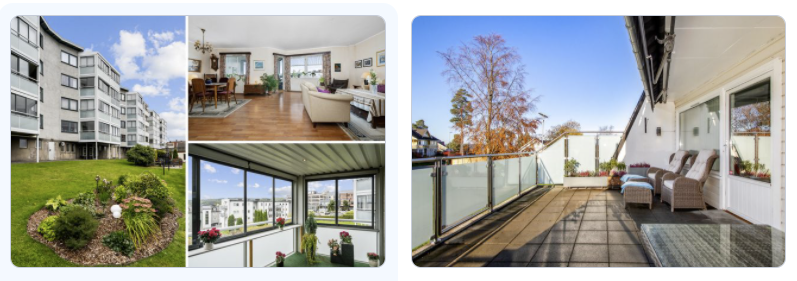

I Norge har vi hatt en kraftig prisvekst på boliger de siste 30 årene. Parallelt med prisveksten på boliger har gjelden i norske husholdninger økt betraktelig, både på grunn av store boliglån – og på grunn av stor vekst i dyre forbrukslån.

– Noe som er spesielt for Norge er at boligeiere er de som har mest forbrukslån. Det er fordi tilgangen til usikret kreditt har vært styrt av verdiutviklingen av boligen, og ikke av hvilken inntekt du har, forklarer Reite.

Bankene har bidratt til at statens reguleringer på lån ikke virker

I og med at boligtaksten ofte er høy i Norge, vil banken dermed vurdere det som at du har stor formue, selv om du egentlig har stor gjeld. Det betyr i praksis at du kan ha et kjempestort boliglån og også kunne fortsette å øke gjeldsbyrden gjennom forbrukslån – selv om du kanskje har for lav inntekt til faktisk å kunne betjene lånene.

I Danmark og Sverige derimot, styres tilgangen til forbrukslån av inntekten. Sammenlignet med våre naboland, er det altså i Norge langt flere med lav inntekt som har usikret kreditt gjennom forbrukslån.

– Bankene har flådd en stor forbrukergruppe som er svak. Jeg tror at bankene snart vil måtte svare for seg, sier Endre Jo Reite.

– Bankene har også bidratt til at statens reguleringer omkring lån ikke virker. For eksempel: Da kravet om egenkapital på 15 prosent for førstegangskjøpere av bolig ble innført i 2017, trakk bankene inn foreldrene som kausjonister og medlånere, sier han.

Ifølge Reite har dessuten en av ti unge tatt opp forbrukslån for å dekke egenkapitalkravet ved boligkjøp.

– Mange unge sitter nå med en svært stor boliggjeld, sier Reite.

1 av 3 har betalingsproblemer

Hele 2 av 3 som har tatt opp forbrukslån en eller gang i livet, har fortsatt forbrukslån. Det som skulle bli et kortsiktig lån har blitt noe mange sliter med å betale.

1 av 3 forbrukslånkunder har betalingsproblemer. Den samme tredjedelen som har betalingsproblemer, har over 60 prosent av Norges samlede forbrukslån. Det betyr at noen kunder har veldig mye forbrukslån.

– Bankene har flådd en stor forbrukergruppe som er svak. Jeg tror at bankene snart vil måtte svare for seg, sier Endre Jo Reite.

Mange husholdninger er på grensen til hva de kan få av gjeld, og hva de kan greie å betjene av lån. Antall tvangsinndrivelser av boliger øker.

– Banker undervurderer risiko og kapitalbehov, fordi taksten på boligene alltid er for høy, spesielt i distriktene. Det innebærer at bankene innfrir høye lån basert på en boligtakst som er for høy og som ikke speiler boligens reelle markedsverdi, sier Reite.

Bankenes fokus på lønnsomhet er blitt prioritert

– Prisen for årene med forbrukslånsboom har vi så vidt begynt å betale, sier Reite.

– Det er åpenbart at forbrukernes betjeningsevne har blitt nedprioritert til fordel for bankenes fokus på lønnsomhet når vi sammenligner oss med Danmark og Sverige. Flere som eier bolig har fått for mye usikret gjeld fordi boligen deres har fungert som en buffer mot bankenes tap.

– Jeg spår at folk som ikke får mer forbrukslån i desperasjon faktisk begynner å bruke opp kreditten på kredittkortene for å betale ned på de lånene de har, mener Reite.

Husholdningenes innenlandske totale lånegjeld utgjorde 3 741 milliarder kroner ved utgangen av august, viser statistikk fra Kredittindikator. Usikret gjeld utgjør 179 milliarder.

– Kombinasjonen av svak forbrukerbeskyttelse, lav risiko for banken og den store tillit forbrukerne har til norske banker har vist seg giftig, mener Reite.

Trakk seg ut av forbrukslånmarkedet

For å greie å betale på boliglånavdragene velger noen å ta opp forbrukslån. Og hvis forbrukslånet heller ikke strekker til?

– Jeg spår at folk som ikke får mer forbrukslån i desperasjon faktisk begynner å bruke opp kreditten på kredittkortene for å betale ned på de lånene de har, mener Reite.

Endre Jo Reites egen bank, BN Bank, trakk seg i april i år ut av forbrukslånmarkedet. Reite understreker at det ikke er bærekraftig å finansiere nordmenns økende forbruk med kjapp og usikret kreditt.

– For hvert år som går med gjeldsvekst blir husholdningene mer sårbare. Ikke bare for rentehopp, men for andre hendelser i livet. Dessverre er også gjelden svært skjevt fordelt, sier Reite.

– Siden det er en sammenheng mellom høy boliggjeld og mye usikret gjeld vil det være en gruppe på 10-15 prosent av husholdningene som raskt kan ende med å misligholde også boliggjelden når de ikke får låne mer, rentene stiger litt og de ikke klarer å betale ned forbruksgjelden. Vi vil først se det som mislighold på usikret gjeld, og deretter vil det smitte over til boliggjelden når problemene tårner seg opp, forklarer han.

Regjeringen har innført krav til banker som tilbyr forbrukslån

Myndighetene har tatt noen grep for å bremse lånegaloppen. I februar 2019 innførte Finansdepartementet en ny forskrift for banker som tilbyr forbrukslån. Forskriften er midlertidig og skal gjelde til utgangen av 2020.

Dette er noen av kravene i forskriften:

• Betjeningsevne: Bankene skal ikke gi forbrukslån uten at kunden har betjeningsevne til å tåle en renteøkning på 5 prosentpoeng på samlet gjeld

• Gjeld i forhold til inntekt: Bankene skal ikke gi forbrukslån hvis kundens samlede gjeld er over fem ganger årsinntekten

• Avdragsbetaling: Bankene skal kreve månedlig nedbetaling av forbrukslånet, og lånet skal nedbetales i løpet av fem år

Et annet tiltak fra myndighetenes side er etableringen av Gjeldsregistret (juli 2019) som skal gi bankene mulighet til å skaffe seg oversikt over låntagernes økonomi, inkludert usikret gjeld, det vil si kredittkortgjeld, forbrukslån og kjøpekreditter.

- Les også: Den første kampen om oljen i Norge

– Myndighetenes innstramminger kommer for sent

Endre Jo Reite mener dette er gode tiltak, men at de kommer for sent.

– Regulering av maksimalt lån samt Gjeldsregisteret har, og vil ha, en god effekt. Utfordringen nå er de som allerede var langt inn i en lånespiral, og som fikk bråstopp i nye lån med nye regler. Det er derfor vi ser økende mislighold av forbruksgjeld nå, sier han.

Reite mener at en tidligere innstramming ville redusert sårbarheten til de drøyt ti prosent av husholdningene som nå har usunt høy samlet gjeld.

– Det er åpenbart at Norges Bank fokuserer for lite på hva en mindre gruppe med husholdninger i gjeldsproblemer kan bety for finansiell stabilitet når de ikke ser behovet for ytterligere innstramminger i utlånsforskriften nå, konkluderer Endre Jo Reite.